ここ数年あらゆる会員証がクレジットカードになったせいで多くのクレカを財布に詰め込んでいる人、多いのではないだろうか。

海外旅行に行く時に使うか分からない(おそらく使わない)カードを全部持っていって無くしたら大変である。カード会社にすぐに連絡して止めてもらわないと不正利用されるかもしれない。

なくしたり盗まれたりするだけでも怖いのだが、もっと恐ろしいのはどのカードを持っていたか覚えていない事だ。

不正利用の大半はカード付帯の保険でカバーされるが、無くした事を知っていながら放置して不正利用された場合は自己負担になる可能性がある。注意しよう。

そこで、普段はポイントカード代わりに持ち歩いているクレカは家に置いておき、本当に持っていくべきクレジットカードのみ持っていくようにしよう。

海外旅行に最適なカードに必要な機能は

海外旅行に持っていくべきクレジットカードと普段から使っているカードはイコールではない。

国内では還元率を重視する事をお勧めするが、海外に行く時は普段意識していない付加価値が重要になってくるからだ。

もちろん、年会費1万円を超えるカードを持てば保証も充実し安心ではあるが、年に1回行くか行かないかの海外旅行を意識してそんな年会費を払うのはもったいない。

気にすべき点は以下だ

- 国際ブランド

- 海外旅行保険

- 海外キャッシング機能

国際ブランド

よく海外に行くならJCBはダメ!と書いてある記事が多い。

ここ5年でアメリカ(ハワイ)、インドネシア(バリ)、シンガポール、タイ(バンコク)、ベトナム(ホーチミン)、UAE(ドバイ)、フィリピン(ダバオ)等結構いろんな国に行ったリアルな感想で言えば、

日本人が観光で行く場所であれば結構JCBも使えるし、JCBプラザという観光案内センターがあったりするので「ダメ」は嘘だ。

しかし、使えないところもあったり、使えるけど店員がJCBというものを知らない場合もあるので枚数を絞るのであれば他のブランドを優先した方が良い。

2枚に絞るのであればやはり世界のシェアから、VISAとMasterCardが良いだろう。

また、クレカ使えるけどどちらか1つしか使えないなんて事はまずないのだが、ネットワーク環境が安定しない国ではあるブランドはうまく接続出来ずエラーになるといったケースがあるためVISA2枚やMasterCard2枚より、VISA1枚、MasterCard1枚の方が良い。

とはいえJCBならではの魅力もあるため+1として持っていって損はない。

JCBプラザは日本語で現地情報取得可能

日本人に人気の観光地には大抵JCBプラザがある。

プラザによってサービスは異なるが、基本的に以下のようなサービスが受けられる

- ご案内(JCB加盟店情報、観光情報)

- ご予約 (ホテル、レストラン、オプショナルツアー、各種チケット など)

- 緊急サービス

- JCBカードの紛失・盗難時のサポート

- Wi-Fi 無料サービス

日本語で現地の様々な相談に乗ってもらえるので、お守り代わりにJCBカードを持っておいてもよいかと思う。

2011年にワイキキのJCBプラザに行ったがカード提示不要だった気もするが。

そのハワイといえば、JCBカード提示でワイキキ・トロリー(ピンクライン)に無料で乗れるので絶対にJCBを持っていった方が良い。(HIS、JTBで申し込んだ際に乗れるトロリーとは別)

JCBは日本国外で弱い事を認識しており、日本人観光客が多い場所で様々な特典を用意している。絶対持っていくべき2枚には入れないが、「3枚目」なら加えたい。

JCBカードを持っていないならおすすめなのはビックカメラSuicaカードだ。

Suicaチャージ時に1.5%ポイント還元され、そのポイントをSuicaにチャージ出来るというマッチポンプ仕様。

SuicaはApplePay、GooglePay両対応したためJR東日本エリア以外でも活用範囲が広がった。

VIEWカードの中で唯一最低年1回利用すれば年会費無料となるのがビックカメラSuicaカードなのだ。

あなたが39歳以下なら、JCB CARD Wもおすすめだ。

JCBプロパーカードでありながら永年無料で基本1%還元。Amazonやセブンイレブン等多くの特約店で2%。スターバックスなら5.5%とものすごい還元率。

盗難保障付き。以下で紹介する海外旅行保険は利用付帯となる。

海外旅行保険

海外旅行用にわざわざ保険に入るのはもったいない。

多くのクレジットカードに海外旅行保険がついており、大半はただ持っているだけで適応される。

「多く」といったが年会費無料のクレカだと付いているカードは少ない。でも存在する。

海外キャッシング機能

一番忘れがちだけどものすごく重要なのが海外キャッシング機能だ。

米ドル、ユーロといった基軸通貨は流通量が多いため日本で両替しても手数料は低いが、韓国ウォン、タイバーツ、ベトナムドン等は日本円と比較するとマイナー通貨となり日本での両替手数料が高くなる。

ドバイの通貨であるUAEディルハムに至っては成田空港にある両替所で取扱がなかった。

なのでその手の国に行く場合は日本円もしくは米ドルで持っていくのが良いと言われているが、多額の現金を持っていくのは防犯面からお勧め出来ない。

また、マイナー通貨を余らせても使いみちがないし、再度日本円に両替すると往復の手数料で価値が半減するしコインはそもそも両替不可。なので最後に空港で無理やり使い切る事になる。

たいてい空港の売店は高いし、不要なものを買う事になりもったいない。(米ドル・ユーロであれば)

だから極力クレジットカード払いにしたいのだが、世界的に見ると使えない店はまだまだ多い。

使えるけど○○ドル以上のみ、カード利用手数料で10%取るといった店も多い。

安心を考えれば、細かく現地ATMで降ろしたいがそんな事が出来るキャッシュカードは限られる。

一時期、国際キャッシュカードが流行ったがものすごくレートが悪く使われなかったのか多くの銀行が発行を取りやめている。

例えば、私が昔使っていたUFJ銀行のオールワンにインターナショナルカード機能があったが、2006年以降新規発行を打ち切っている。

今手に入るのは住信SBIネット銀行など限られる。

そんな中、クレジットカードがあれば、世界中のATMで現地通貨を引き出せる「海外キャッシング」が可能となる。

海外キャッシングの大きなメリットは現金両替の時に使われるTTS(外貨購入時レート)ではなく、クレカ利用時と同じTTM((外貨購入時レート+外貨販売時レート)÷2)が適応され、さらにクレカ海外ショッピング利用時等にかかる、事務手数料(1.6%程度)が掛からないため一般的に一番安く外貨を手に入れる事が出来るのだ。

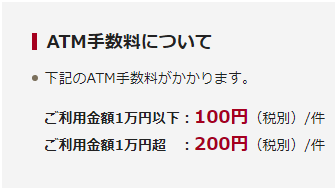

ただし、現地のATM利用手数料として数百円程度。カード会社によって海外ATM利用手数料が1回あたり200円ほどかかり、キャッシングなので借金として次回の締め日までで日割りの利息が取られる。

引落し毎に固定の手数料がかかってしまうと数千円単位でキャッシングするのはもったいなく感じる。

一番海外旅行でお得になるクレジットカードは

さて、上記を踏まえ一番お勧めなクレジットカードは以下の2枚となる。

どちらも年会費無料で0.5%分ポイントが付く一般的なクレジットカードである。

何故この2枚が良いのか改めて見ていこう。

国際ブランド

先に書いたように、海外に2枚持っていくのであればビザカードとマスターカードがお勧めだ。

EposカードはVISAしかないためVISAを。

セディナカードはVISA、Master、JCBと選べるためMaster Cardを選ぼう。

海外旅行保険

まず、年会費無料で海外旅行保険が自動付帯するカードはほとんどない。無料のセディナカードにも海外旅行保険は付いてこないのだが、エポスカードは無料で他社ゴールドカード並の海外旅行保険がついている。

これは、旅行前に申請する必要も、旅行代金の決済等をする必要もない。

持っているだけで自動適応される。

一番上の障害死亡・後遺障害(ようするに死亡時)が500万円というのは低いが、「死」まで意識するならクレカの保険云々ではなく生命保険等を見直すべきだ。

重要なのは海外で病気やケガによる医療機関にかかる際の費用だ。

日本にいると通院費用等保険適応で数千円程度の実費となるが、歯が痛んで現地の病院に駆け込んだら100万円請求された。等ありえる話だ。

1回あたり200万円の保証があればまぁ大丈夫だろう。

今考えている旅行には間に合わないだろうが、数十万~100万円程度使えば永年無料で、エポスゴールドカードに出来るオファーが来るのでさらに魅力的な設定となる。

これを機会に作り、旅行後もしばらくエポスカードに決済を集約させゴールドカードのインビテーションを待とう。

エポスゴールドカードを使い続けるとプラチナカードのオファーが来る。

残念ながら無料ではなく年会費2万円かかるのだがプラチナだとさらに保険が手厚く、家族も保証対象となる。

(家族:本会員と生計を共にする6親等内の血族、配偶者および3親等内の姻族)

子供がいるなら価値があるかもしれない。

これだけの保証があれば、長期入院にさえならなければ医療費の高い国でもなんとかなりそうだ。

通常カード、ゴールドの死亡保障がやや薄い点は、通常の生命保険でカバーしよう。

エポスカードの魅力は以下でまとめてある。

海外キャッシング

海外キャッシングはセディナカードの出番だ。

先程色々とクレジットカードによる外国でのキャッシングをお勧めしたが、セディナは現地ATM手数料(現地ATM設置企業が請求)も、海外ATM利用手数料(カード会社が請求)も掛からない。

さらに、そもそもの設定レートが、VISAやJCBよりMaster Cardが良いため日本で一番安くキャッシング出来るのがセディナのマスターカードなのだ。

さらにさらに、セディナは利用実績のネット反映がかなり早く、かつ口座振替サービス「Pay-easy(ペイジー)」に対応しているため、本来引落し締め日までの利息がかかっていた海外キャッシングで、海外にいながらオンラインバンキングを使い繰り上げ返済が可能となる。

1万円程度の現地通貨をキャッシングしても、すぐに返せば利息は10円以下となる。

もう、この海外キャッシングのためだけにセディナを作るべきである。(クレジットカードとしての利用は還元率が0.5%とショボいのでおすすめ出来ない)

エポスカードは現地ATM手数料がかからず、ペイジーに対応している数少ないクレカなのでなんらかでセディナが使えない時の為キャッシング機能は付けておこう。(セディナと違い、海外ATM利用手数料がかかる)

どちらのカードも、カード申し込み時にキャッシング機能を付けるかどうかを選択する。

カード会社によっては最初の段階でキャッシング機能を付けないと後から設定出来ないものもあるので注意だ。(例えばジャックスカードは後から設定不可。)

キャッシングを付けるデメリットもある。

キャッシングを付けると年収の3分の1以上の借入ができない総量規制の対象となり将来車や家のローンを組む際審査が通りにくくなる可能性がある(海外旅行の際数万円借りて翌月自動返済しているだけならほとんど意識する必要ない)

ショッピング枠と連動するので限度額に達してしまう可能性がある。

例えばショッピング枠50万円、キャッシング枠20万円のカードが発行されたとしてキャッシングを20万円使うと、返済するまでキャッシングは使えないし、ショッピング枠は30万円までしか使えなくなる。

与信枠が低い人や海外行くと枠ギリギリまで使っちゃうという人は要注意だ。(だからこそ2枚持ちが安心)

一番のデメリットは発行審査が長くなる事だ。

同じカードを同じ日にキャッシング枠有り無しで申し込んだわけではないのでどの程度遅れるのかは不明だが、一般的にキャッシングを付けると別審査が入るので付けていないのと比較して手元に届くまで時間がかかると言われている。

なお、私の場合セディナカードをキャッシング有りで申し込んだ7日後に手元に届いた。

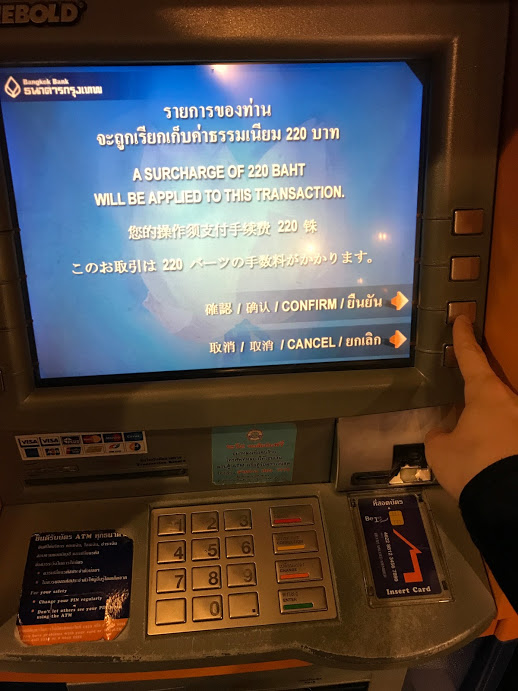

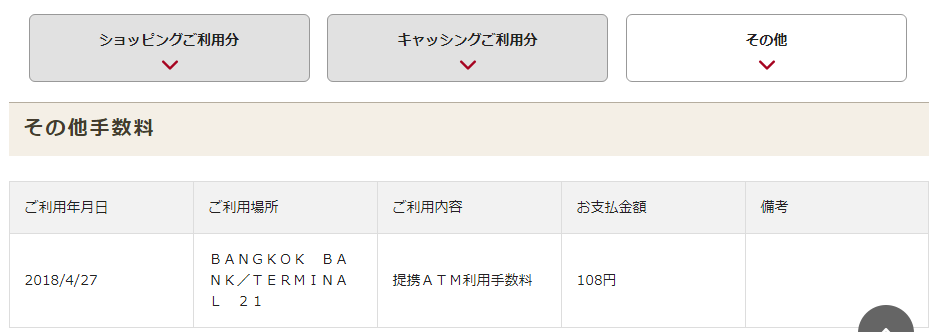

現地ATM手数料は掛からない。

例えば上記はタイのATMで1,000バーツ(約3,400円)、エポスカードで海外キャッシングした例だが、220バーツの手数料を取ると表示されている。

これは一律なので10,000バーツでも220バーツなのだが、少額をこまめに降ろしたい身からすると1,000バーツでは22%の手数料を取られる事となり高すぎる。

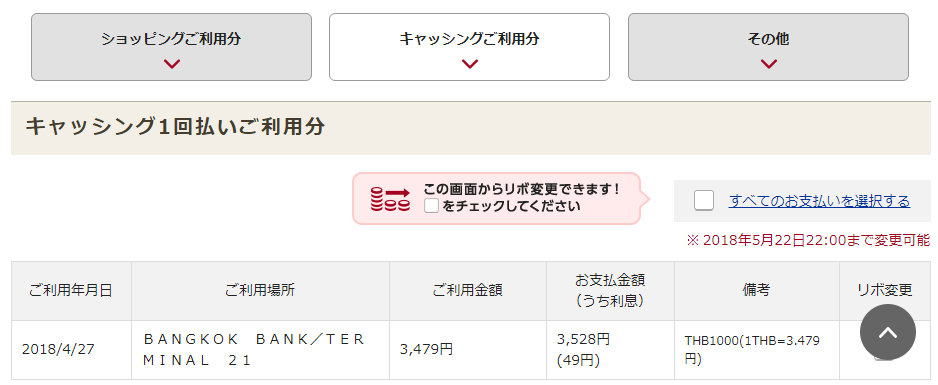

だが、エポスネットで確認すると220バーツは取られていない。

キャッシング利息である、実質年率18.0%の日割り分で49円かかっている。

現地ATMの定めた手数料ではなく、カード会社の定めるATM手数料がかかる。

バッチリ請求されていた。これがセディナだとATM手数料すらかからないのだから絶対セディナが良い。

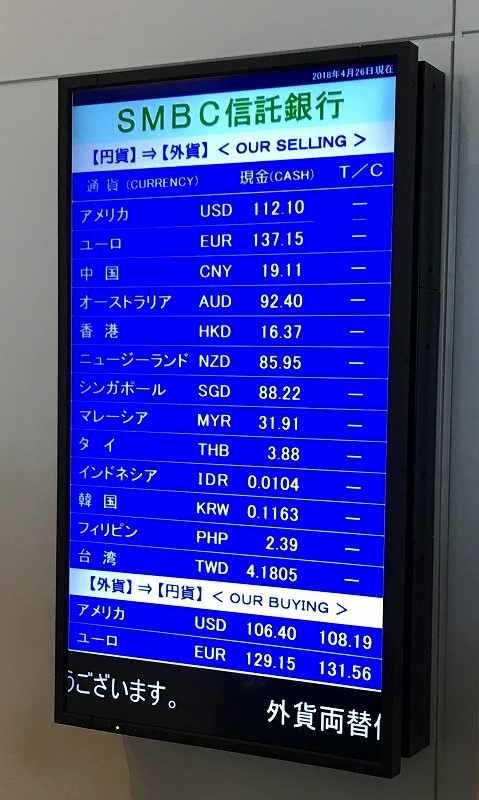

なお、日本で現金両替した場合、成田空港のSMBC信託銀行では1THB=3.88円だった。

1000バーツだと3,880円必要だったのでATM手数料がかかったとしてもエポスカードの海外キャッシングの方が3,636円と安い。

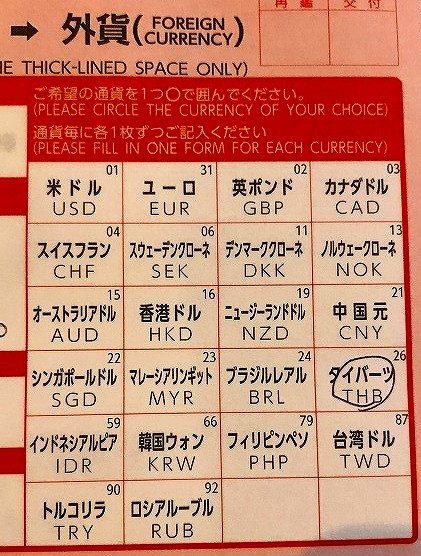

なお、タイの空港でのレートは以下だ。

記載が逆なので分かりにくいが、1円=0.2653バーツという事だ。

1000バーツ手に入れるには「1,000÷0.2653」で計算でき、答えは3,769円だ。

日本より110円、3%弱お得なレートとなるがそれでもエポスカードの方が安い。

また、空港の両替所は比較的安心だと思うが、国によっては両替を誤魔化される事もあるらしいのでその点も海外キャッシングは安心だ。

3,880円:日本の空港

3,769円:タイの空港

3,636円:エポスカード海外キャッシング

3,528円:セディナカード海外キャッシング

※キャッシングは返済時期により費用がかわるが繰り上げ返済しなくても現金両替より安いケースが多い

キャッシング利息が異様に安いのが分かってもらえるだろう。

しかも上記は1,000バーツという最低限の現地通貨を引き出した場合の話。高額になればなるほど海外キャッシングの方がレートがよくなる。

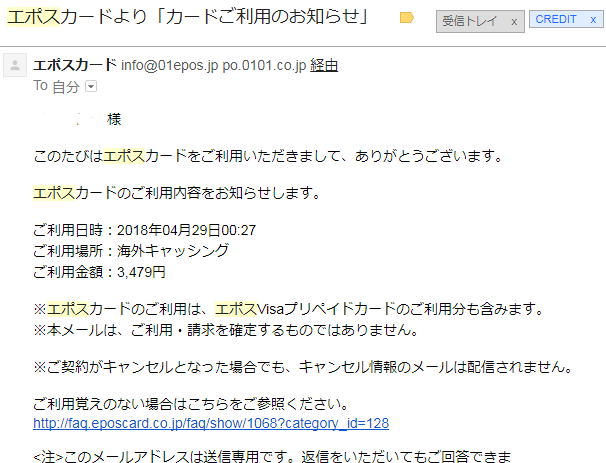

なお、エポスカードはキャッシング後すぐに利用メールと日本円で参考価格が来るのが安心で便利だ。

まぁ滞在中毎日キャッシングしたとしても手数料は1,000円行くか?といったところ。海外旅行は年に1回あるか無いか、というレベルであればエポスカード1枚で良いだろう。

その他

エポスカードはファッションビル、マルイのカードという印象が強いが、貯めたポイントはAmazonギフト券やANA,JALマイル、dポイント等に交換出来るので生活圏内にマルイが無くても問題ない。

エポスカードをゴールドにしておけば出国時に日本の空港ラウンジが利用可能で、通常の0.5%ポイントとは別で、50万円使うと2500ポイント、100万円使うと1万ポイントもらえるので最大1.5%の高還元カードとなる。

ゴールドは通常のエポスカードを利用し続けていればインビテーション(招待)の手紙が来るぞ。

セディナカードは海外で1.5倍貯まる。(0.75%還元)、セブンイレブンで3倍貯まる(1.5%)

どちらもApplePay(QUICPay/iD)で利用可能。

セディナならキティちゃんカードが選べる。

※申込みの際は必ず「キャッシング」機能を付けておこう。

※ETCカードを持っていないならエポスカードで付けておこう。

エポスカードは無料で発行可能。セディナは新規発行代で1,000円かかる。

レンタカー借りる時用に絶対持っておいた方がよい。

コメント